Η μελέτη αυτή αποδεικνύει ότι η ελληνική κρίση που ξέσπασε το 2010 προήλθε από τον ιδιωτικό τραπεζικό τομέα. Δεν είναι αποτέλεσμα υπέρμετρων δημόσιων δαπανών. Το υποτιθέμενο πρόγραμμα διάσωσης της Ελλάδας σχεδιάστηκε για να υπηρετήσει τα συμφέροντα των ιδιωτών τραπεζιτών καθώς και των χωρών που κυριαρχούν στην ευρωζώνη. Η υιοθέτηση του ευρώ από την Ελλάδα έπαιξε καίριο ρόλο μεταξύ των παραγόντων που συνέβαλαν στην κρίση. Η ανάλυση που περιέχεται σε αυτό το κείμενο παρουσιάστηκε στην Αθήνα, την 6η Δεκεμβρίου 2016, κατά την συνάντηση της Ελληνικής Επιτροπής Αλήθειας Δημόσιου Χρέους.

Για την περίοδο 1996-2008, εκ πρώτης όψεως, η εξέλιξη της ελληνικής οικονομίας μοιάζει με σαξές στόρυ! Η ενσωμάτωση της Ελλάδας στην Ευρωπαϊκή Ένωση και, από το 2001, στην ευρωζώνη μοιάζει να πετυχαίνει. Το ποσοστό οικονομικής ανάπτυξης είναι υψηλό, υψηλότερο από αυτό των πιο ισχυρών οικονομιών της Ευρώπης.

Στην πραγματικότητα, η φαινομενική αυτή επιτυχία έκρυβε ένα ελάττωμα, όπως συνέβη σε πολλές άλλες χώρες: όχι μόνο στην Ισπανία, Πορτογαλία, Ιρλανδία, Κύπρο, στις δημοκρατίες της Βαλτικής, στην Σλοβενία αλλά και στο Βέλγιο, στις Κάτω Χώρες, στο Ηνωμένο Βασίλειο, στην Αυστρία,… τις οποίες η τραπεζική κρίση επηρέασε πολύ από το 2008 . Και δεν πρέπει να ξεχνάμε Και δεν πρέπει να ξεχάσουμε την Ιταλία την οποία η τραπεζική κρίση πρόλαβε μερικά χρόνια αργότερα από τις άλλες οικονομίες.

Στις αρχές της δεκαετίας του 2000, η δημιουργία της ευρωζώνης γέννησε σημαντικές χρηματο-οικονομικές ροές, ασταθείς και συχνά κερδοσκοπικές[2] οι οποίες κατευθύνθηκαν από τις οικονομίες του Κέντρου (Γερμανία, Γαλλία, Μπενελούξ, Αυστρία…) προς τις χώρες της περιφέρειας (Ελλάδα, Ιρλανδία, Πορτογαλία, Ισπανία, Σλοβενία, κλπ.).

Οι μεγάλες ιδιωτικές τράπεζες και άλλα πιστωτικά ιδρύματα των οικονομιών του κέντρου δάνεισαν χρήματα στον ιδιωτικό και στον δημόσιο τομέα των περιφερειακών οικονομιών διότι ήταν πιο επωφελές να επενδύσουν σε αυτές τις χώρες παρά στις εθνικές αγορές των οικονομιών του κέντρου. Η ύπαρξη ενός ενιαίου νομίσματος, του ευρώ, ενθάρρυνε τις ροές αυτές διότι δεν υπήρχε πλέον κίνδυνος υποτίμησης σε περίπτωση κρίσης στις χώρες της περιφέρειας.

Αυτό δημιούργησε μια φούσκα ιδιωτικού χρέους, που αφορούσε κυρίως τον τομέα των ακινήτων αλλά και αυτόν της κατανάλωσης. Ο ισολογισμός των τραπεζών της περιφέρειας παρουσίασε σημαντική αύξηση.

Στην Ιρλανδία, η κρίση εκδηλώθηκε τον Σεπτέμβρη του 2008, όταν πτώχευσαν σημαντικές τράπεζες μετά την κατάρρευση της Lehman Brothers στις ΗΠΑ. Στην Ισπανία, στην Ελλάδα και στην Πορτογαλία, η κρίση ξέσπασε αργότερα, το 2009-2010.

Η έκρηξη της φούσκας του ιδιωτικού χρέους, το 2009-2010 (λόγω της διεθνούς ύφεσης που είχε ακολουθήσει την κρίση των subprimes στις ΗΠΑ και της διάδοσής της στις τράπεζες των ευρωπαϊκών οικονομιών του κέντρου), και ειδικότερα η κρίση του τραπεζικού τομέα, οδήγησαν σε μαζικές διασώσεις (bail-out) των ιδιωτικών τραπεζών.

Οι διασώσεις αυτές προκάλεσαν τεράστια αύξηση του δημόσιου χρέους. Πράγματι, οι ενέσεις δημοσίων κεφαλαίων στις τράπεζες και οι άλλοι μηχανισμοί διάσωσης ήταν ιδιαίτερα ακριβοί.

Είναι προφανές ότι ΔΕΝ έπρεπε να πραγματοποιηθεί bail-out των τραπεζών και ότι ΔΕΝ έπρεπε να κοινωνικοποιηθούν οι ιδιωτικές ζημίες τους.

Έπρεπε να γίνει bail-in των τραπεζών: να οργανωθεί η συντεταγμένη πτώχευσή τους και το κόστος της εξυγίανσης αυτής να πληρωθεί από τους μεγάλους ιδιώτες μετόχους και τους μεγάλους ιδιώτες πιστωτές. Έπρεπε επίσης να χρησιμοποιηθεί η ευκαιρία αυτή για να κοινωνικοποιηθεί ο χρηματοπιστωτικός τομέας. Δηλαδή, για να απαλλοτριωθεί ο ιδιωτικός τραπεζικός τομέας και να μετατραπεί σε δημόσια υπηρεσία[4].

Όμως, υπήρχαν σημαντικοί δεσμοί, ακόμη και συνενοχή, μεταξύ των κυβερνήσεων των χωρών της ευρωζώνης και του ιδιωτικού τραπεζικού τομέα. Οι κυβερνήσεις αποφάσισαν λοιπόν να χρησιμοποιήσουν το δημόσιο χρήμα για να σώσουν τις ιδιωτικές τράπεζες.

Εφόσον τα Κράτη της περιφέρειας δεν ήταν αρκετά ισχυρά οικονομικά για να οργανώσουν τα ίδια το bail-out των τραπεζών τους για να προστατεύσουν τις γαλλικές, γερμανικές και άλλες τράπεζες, οι κυβερνήσεις των οικονομιών του κέντρου (Γερμανία, Γαλλία, Κάτω Χώρες, Βέλγιο, Λουξεμβούργο, Αυστρία, κλπ.) και η Ευρωπαϊκή Επιτροπή (ενίοτε με την βοήθεια του ΔΝΤ) εφάρμοσαν τα θλιβερώς περίφημα Μνημόνια κατανόησης ή «πρωτόκολλα συμφωνίας». Χάρη σε αυτά τα μνημόνια, οι μεγάλες ιδιωτικές τράπεζες και άλλα μεγάλα ιδιωτικά χρηματοπιστωτικά ιδρύματα της Γερμανίας, της Γαλλίας, των χωρών του Μπενελούξ και της Αυστρίας (δηλαδή, ο ιδιωτικός χρηματοπιστωτικός τομέας των οικονομιών του Κέντρου) κατάφεραν να μειώσουν την έκθεσή τους στις περιφερειακές οικονομίες. Οι κυβερνήσεις και οι ευρωπαϊκοί θεσμοί εκμεταλλεύθηκαν την ευκαιρία αυτή για να ενισχύσουν την επίθεση του κεφαλαίου κατά της εργασίας αλλά και για να μειώσουν την δυνατότητα άσκησης των δημοκρατικών δικαιωμάτων σε όλη την Ευρώπη.

Ο τρόπος με τον οποίο η ευρωζώνη κατασκευάστηκε και η κρίση του καπιταλιστικού συστήματος είναι υπεύθυνοι για την κρίση των περιφερειακών χωρών που παρατηρούμε από το 2009-2010.

Τα στάδια που οδήγησαν στην ελληνική κρίση του 2010

Από το 1996, υπό την καθοδήγηση του πρωθυπουργού Κώστα Σημίτη (ΠΑΣΟΚ), η Ελλάδα προχώρησε περαιτέρω στην εφαρμογή του νεοφιλελεύθερου μοντέλου που είχε αρχίσει να εφαρμόζεται από το 1985, όταν ο Ανδρέας Παπανδρέου, μετά από ένα πολλά υποσχόμενο ξεκίνημα, πραγματοποίησε την ίδια στροφή με τον Φρανσουά Μιτεράν, με δυο χρόνια διαφορά[6].

Μεταξύ 1996 και 2004, κατά την διάρκεια των δυο θητειών του Κώστα Σημίτη, τέθηκε σε εφαρμογή ένα εντυπωσιακό πρόγραμμα ιδιωτικοποιήσεων (το οποίο θυμίζει τον απολογισμό της σοσιαλιστικής κυβέρνησης του Λιονέλ Ζοσπέν – 1997-2002 – που την ίδια περίοδο πραγματοποίησε στην Γαλλία σημαντικές ιδιωτικοποιήσεις τις οποίες η δεξιά και η εργοδοσία ονειρεύονταν να πραγματοποιήσουν από την δεκαετία του 1980).

Στον τομέα της μείωσης των φόρων επί των κερδών των επιχειρήσεων, η Ελλάδα προχώρησε πιο πέρα από τον μέσο όρο της ΕΕ. Υιοθετήθηκαν μέτρα που στόχευαν στην ανασφάλεια της εργασίας και που έθεταν σε αμφισβήτηση τις κατακτήσεις της περιόδου 1974-1985. Επίσης, η σοσιαλιστική κυβέρνηση ευνόησε μια έντονη απορρύθμιση του χρηματοπιστωτικού τομέα (που λάμβανε επίσης χώρα στις άλλες χώρες της ΕΕ και στις ΗΠΑ) η οποία μεταφράστηκε σε σημαντική αύξηση του ειδικού του βάρους στην οικονομία.

Οι ελληνικές τράπεζες αναπτύχθηκαν στα Βαλκάνια και στην Τουρκία, γεγονός που ενίσχυσε την απατηλή εντύπωση της επιτυχίας.

Κατά την περίοδο αυτή, η αύξηση του ελληνικού ΑΕΠ ήταν ανώτερη του μέσου όρου της ΕΕ, το κατά κεφαλήν ΑΕΠ προσέγγιζε με ταχύτητα τον μέσο όρο ενώ ο Δείκτης Ανθρώπινης Ανάπτυξης προόδευε. Η ανάπτυξη ήταν σημαντική σε ορισμένους τομείς αιχμής όπως ο ηλεκτρικός και οπτικός εξοπλισμός. Όπως και σε αυτόν των υπολογιστών. Στην πραγματικότητα, όμως, εμβαθύνοντας την ενσωμάτωση της Ελλάδας στην ΕΕ και, στη συνέχεια, στην ευρωζώνη, οι Έλληνες ηγέτες και οι μεγάλοι ιδιωτικοί όμιλοι ενίσχυσαν την εξάρτηση της χώρας και περιόρισαν τις πραγματικές δυνατότητές της για οικονομική και κοινωνική ανάπτυξη.

Εξέλιξη των τραπεζών και χρηματιστικοποίηση της ελληνικής οικονομίας πριν από την είσοδο στην ευρωζώνη

Έως το 1998, 70% του ελληνικού τραπεζικού συστήματος ήταν δημόσιο. Οι πιστώσεις που χορηγούσαν οι τράπεζες εκπροσωπούσαν περί τα 80 δις € ενώ οι καταθέσεις εκπροσωπούσαν 85 δις €, σχέση που ήταν ένδειξη καλής υγείας (βλ. πιο κάτω). Στη συνέχεια, η κατάσταση άλλαξε ριζικά. Κατά την περίοδο 1998-2000, οι δημόσιες τράπεζες πωλήθηκαν σε εξευτελιστικές τιμές στο ιδιωτικό κεφάλαιο και αναδύθηκαν τέσσερις μεγάλες τράπεζες που εκπροσωπούσαν το 65 % της τραπεζικής αγοράς : η Εθνική Τράπεζα της Ελλάδας, η Alpha Bank, η Eurobank και η Τράπεζα Πειραιώς. Από τις τέσσερις αυτές τράπεζες, η Εθνική Τράπεζα της Ελλάδας παρέμενε υπό έμμεσο έλεγχο του Κράτους.

Κατά την ίδια περίοδο, υπό την καθοδήγηση του σοσιαλιστή Κώστα Σημίτη, η τραπεζική απορρύθμιση ήταν σε πλήρη εξέλιξη, όπως και σε άλλα μέρη του κόσμου. Υπενθυμίζουμε ότι το 1999 η δημοκρατική διοίκηση του Μπιλ Κλίντον κατάργησε τον νόμο Glass Steagal Act, που είχε καθιερώσει η διοίκηση Ρούζβελτ για να απαντήσει στην τραπεζική κρίση του 1933 στις ΗΠΑ. Η κατάργηση αυτή, που έθεσε τέλος στον διαχωρισμό μεταξύ τραπεζών καταθέσεων και επενδυτικών τραπεζών, επιτάχυνε την διαδικασία απορρύθμισης που οδήγησε στις κρίσεις του 2000-2001 και του 2007-2008.

Στην Ελλάδα, η κυβέρνηση στήριξε τις ιδιωτικές τράπεζες (που μείωσαν τα επιτόκια των καταθέσεων) με μια επιθετική επικοινωνιακή εκστρατεία με στόχο να παρακινήσει τα νοικοκυριά της μεσαίας τάξης, τις επιχειρήσεις καθώς και τα συνταξιοδοτικά ταμεία να επενδύσουν στο χρηματιστήριο. Έτσι, η κυβέρνηση δεν φορολογούσε πλέον τις υπεραξίες των κινητών αξιών. Αυτή η οικονομία-καζίνο κατέληξε να δημιουργήσει μια χρηματιστηριακή φούσκα η οποία έσκασε το 2000, προκαλώντας δραματικές απώλειες στα νοικοκυριά, τις μικρομεσαίες επιχειρήσεις και το συνταξιοδοτικό σύστημα που είχαν επενδύσει σημαντικά ποσά[8]. Πρέπει επίσης να γνωρίζουμε ότι η χρηματιστηριακή φούσκα έδωσε την ευκαιρία στους πλούσιους επενδυτές να προχωρήσουν, ανενόχλητα, σε ξέπλυμα μαύρου χρήματος.

Εξέλιξη του ιδιωτικού και του δημόσιου χρέους της Ελλάδας από το 2000-2001

Το χρέος του ιδιωτικού τομέα αυξήθηκε κατά πολύ κατά την δεκαετία του 2000. Τα νοικοκυριά, στα οποία οι τράπεζες και όλος ο ιδιωτικός εμπορικός τομέας (μεγάλη διανομή, αυτοκίνητα, κατασκευές,…) πρότειναν δελεαστικούς όρους πίστωσης, προσέφυγαν μαζικά στον δανεισμό, όπως και οι μη χρηματοπιστωτικές επιχειρήσεις και οι τράπεζες που μπορούσαν να δανείζονται με χαμηλό κόστος (χαμηλά πραγματικά επιτόκια που οφείλονταν ειδικότερα στον πληθωρισμό που ήταν σημαντικότερος στην Ελλάδα απ’ ό,τι στις πιο βιομηχανοποιημένες χώρες της Ευρωπαϊκής Ένωσης όπως η Γερμανία, η Γαλλία, το Μπενελούξ, …).

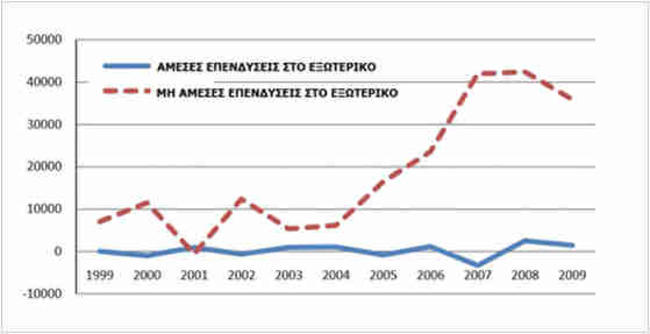

Πέραν αυτών, η μετάβαση στο ευρώ είχε προκαλέσει σημαντική αύξηση του κόστους ζωής για τα νοικοκυριά, σε μια χώρα όπου οι δαπάνες για βασικά είδη διατροφής αποτελούσαν περίπου 50% του οικογενειακού προϋπολογισμού. Ο ιδιωτικός δανεισμός ήταν ο κινητήριος μοχλός της οικονομίας της Ελλάδας, όπως και στην Ισπανία, Ιρλανδία, Πορτογαλία, Σλοβενία και σε άλλες χώρες του πρώην Ανατολικού μπλοκ που προσχώρησαν στην ΕΕ. Χάρη στο ισχυρό ευρώ, οι ελληνικές τράπεζες (στις οποίες πρέπει να προσθέσουμε τις ελληνικές θυγατρικές των ξένων τραπεζών) μπορούσαν να επεκτείνουν τις διεθνείς τους δραστηριότητες και να χρηματοδοτήσουν τις εθνικές τους δραστηριότητες με μικρότερο κόστος. Και δανείστηκαν με φρενήρη ρυθμό. Ο παρακάτω πίνακας δείχνει πως η προσχώρηση της Ελλάδας στην ευρωζώνη το 2001 επιτάχυνε και ενίσχυσε τις εισροές χρηματοπιστωτικών κεφαλαίων που αντιστοιχούν σε δάνεια και σε επενδύσεις χαρτοφυλακίου («Μη άμεσες επενδύσεις στο εξωτερικό» στον πίνακα, δηλαδή, εισροές που δεν αντιστοιχούν σε μακροπρόθεσμες επενδύσεις) ενώ η μακροπρόθεσμη επένδυση («Άμεσες επενδύσεις στο εξωτερικό») παρέμενε στάσιμη.

Γράφημα 1 – Εισροές χρηματοπιστωτικών κεφαλαίων στην Ελλάδα (1999-2009)

Πηγή: ΔΝΤ

Χάρη στην τεράστια ρευστότητα που τέθηκε στη διάθεσή τους από τις κεντρικές τράπεζες το 2007-2009, οι τράπεζες της Δυτικής Ευρώπης (προπάντων οι γερμανικές και γαλλικές τράπεζες αλλά και οι ιταλικές, βελγικές, ολλανδικές, βρετανικές, του Λουξεμβούργου…) συνέχισαν να δανείζουν μαζικά την Ελλάδα (τόσο τον ιδιωτικό τομέα αλλά και τον δημόσιο τομέα). Πρέπει να προσθέσουμε σε αυτές και τράπεζες της Ελβετίας και των ΗΠΑ. Πρέπει επίσης να ληφθεί υπόψη το γεγονός ότι, για τους τραπεζίτες της Δυτικής Ευρώπης, η ένταξη της Ελλάδας στο ευρώ αποτέλεσε πρόσθετη ένδειξη εμπιστοσύνης και ήταν πεπεισμένοι ότι τα αντίστοιχα Κράτη τους θα τους στήριζαν σε περίπτωση προβλήματος. Τους τραπεζίτες αυτούς δεν τους απασχόλησε το αν η Ελλάδα ήταν σε θέση να αποπληρώσει το δανεισμένο κεφάλαιο και θεώρησαν ότι μπορούσαν να αναλάβουν πολύ υψηλά ρίσκα στην Ελλάδα. Μέχρι τώρα, η Ιστορία τους δικαίωσε: η Ευρωπαϊκή Επιτροπή και, ειδικότερα, η γαλλική και η γερμανική κυβέρνηση παρείχαν αμέριστη στήριξη στους ιδιώτες τραπεζίτες της Δυτικής Ευρώπης. Αποδεχόμενοι όμως να κοινωνικοποιήσουν τις ζημίες των τραπεζών, η ευρωπαίοι κυβερνώντες οδήγησαν τα δημόσια οικονομικά σε άθλια κατάσταση.

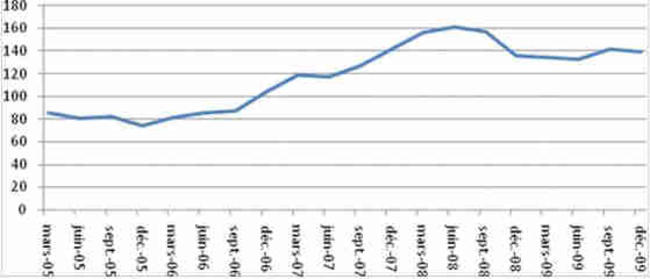

Το παρακάτω γράφημα δείχνει ότι οι τράπεζες των χωρών της Δυτικής Ευρώπης αύξησαν τον δανεισμό τους προς την Ελλάδα. Μια πρώτη φορά μεταξύ Δεκεμβρίου 2005 και Μαρτίου 2007 (κατά την περίοδο αυτή, ο όγκος των δανείων αυξήθηκε κατά 50%, περνώντας από κάτι λιγότερο από 80 δις στα 120 δις δολάρια). Στη συνέχεια, και ενώ η κρίση των subprimes είχε ξεσπάσει στις ΗΠΑ, τα δάνεια παρουσίασαν και πάλι σημαντική αύξηση (+33 %) μεταξύ Ιουνίου 2007 και καλοκαιρού 2008 (περνώντας από τα 120 στα 160 δις δολάρια). Έπειτα, διατηρήθηκαν σε πολύ υψηλό επίπεδο (περίπου 120 δις δολάρια). Αυτό σημαίνει ότι οι ιδιωτικές τράπεζες της Δυτικής Ευρώπης χρησιμοποίησαν τα χρήματα που τους δάνειζε μαζικά και φτηνά η Ευρωπαϊκή Κεντρική Τράπεζα και η Federal Reserve των ΗΠΑ για να αυξήσουν τις πιστώσεις τους προς χώρες όπως η Ελλάδα[11]. Καθώς εδώ τα επιτόκια ήταν υψηλότερα, μπόρεσαν να αποκομίσουν σημαντικότατα κέρδη. Έτσι, οι ιδιωτικές τράπεζες έχουν πολύ μεγάλο μερίδιο ευθύνης στον υπερβολικό δανεισμό του ελληνικού ιδιωτικού και δημόσιου τομέα.

Γράφημα 2 – Εξέλιξη των υποχρεώσεων των τραπεζών τη Δυτικής Ευρώπης έναντι της Ελλάδας (σε δις δολάρια)

Πηγή: BRI – BIS consolidated statistics, ultimate risk basis (από Κώστα Λαπαβίτσα, … « The eurozone between austerity and default » (Η Ευρωζώνη ανάμεσα σε λιτότητα και χρεοκοπία))

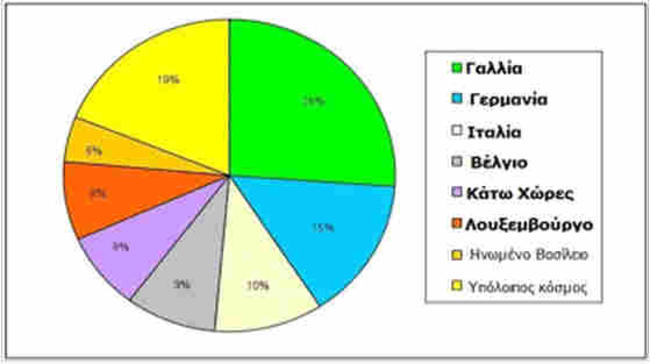

Όπως δείχνει το παρακάτω ενημερωτικό γράφημα, η συντριπτική πλειοψηφία του εξωτερικού ελληνικού χρέους κατέχονταν από ευρωπαϊκές τράπεζες, ειδικότερα από γαλλικές, γερμανικές, ιταλικές, βελγικές, ολλανδικές, βρετανικές τράπεζες αλλά και τράπεζες του Λουξεμβούργου.

Γράφημα 3 – Ξένοι κάτοχοι (σχεδόν αποκλειστικά ξένες τράπεζες και άλλες χρηματοπιστωτικές εταιρείες) τίτλων του ελληνικού χρέους (τέλος 2008)

Πηγή: CPIS σε Κώστας Λαπαβίτσας, … « The eurozone between austerity and default » (Η Ευρωζώνη ανάμεσα σε λιτότητα και χρεοκοπία))

Σύμφωνα με μελέτη της Barclays με θέμα το εξωτερικό χρέος της Ελλάδας κατά το 3ο τρίμηνο του 2009, η κατανομή είναι σε γενικές γραμμές η ίδια (προσοχή: παρακάτω τα ποσά είναι σε δολάρια ΗΠΑ)[13]. Το ενδιαφέρον του παρακάτω ενημερωτικού γραφήματος είναι ότι δείχνει πως οι μεγάλοι γαλλικοί ασφαλιστικοί όμιλοι ήταν ιδιαίτερα εκτεθειμένοι, όπως και επενδυτικά κεφάλαια με έδρα το Λουξεμβούργο[14].

Γράφημα 4 – Οι πιστωτές του ελληνικού χρέους

Στο τέλος του 3ου τριμήνου του 2009, η Ελλάδα είχε χρέος ύψους περίπου 390 δις δολαρίων. Σχεδόν τα τρία τέταρτα του χρέους αυτού βρίσκονται στην κατοχή ξένων θεσμών, κατά πλειοψηφία ευρωπαϊκών.

Σε ένα βιβλίο που εκδόθηκε το 2016, ο Γιάνης Βαρουφάκης περιγράφει τα κίνητρα των ιδιωτικών γερμανικών, γαλλικών, κλπ., τραπεζών οι οποίες δάνεισαν μαζικά, στα πλαίσια της ευρωζώνης, στις χώρες της ευρωπαϊκής περιφέρειας, με την στήριξη των κυβερνήσεών τους. Ιδού ένα μεγάλο απόσπασμα: «Όταν οι αγορές πείστηκαν ότι κανείς δεν θα έφευγε ποτέ από την ευρωζώνη, οι γερμανοί και γάλλοι τραπεζίτες άρχισαν να βλέπουν τον ιρλανδό ή έλληνα δανειολήπτη ως το αντίστοιχο ενός γερμανού πελάτη, σαν να είχε την ίδια φερεγγυότητα. Ήταν λογικό. Αφού οι πορτογάλοι, αυστριακοί και μαλτέζοι δανειολήπτες πληρώνονταν όλοι σε ευρώ, για ποιόν λόγο να τους επιφυλάσσουν διαφορετική μεταχείριση; Κι αν το ρίσκο που συνεπάγονταν ο δανεισμός σε ένα συγκεκριμένο πρόσωπο, επιχείρηση ή Κράτος δεν μετρούσε, αφού τα δάνεια – άμα τη υπογραφή τους – θα σκορπίζονταν στο σύνολο του γνωστού κόσμου, γιατί να μην επιφυλάσσεται η ίδια αντιμετώπιση στους εν δυνάμει δανειολήπτες απανταχού της ευρωζώνης;

Εφόσον οι Έλληνες και οι Ιταλοί κέρδιζαν πλέον χρήμα σε ένα νόμισμα που δεν θα μπορούσε ποτέ πια να υποτιμηθεί έναντι του γερμανικού νομίσματος, οι γερμανικές και οι γαλλικές τράπεζες θεώρησαν πως το να δανείζουν στις μεσογειακές χώρες ήταν το ίδιο επωφελές με το να δανείζουν στις Κάτω Χώρες ή στην Γερμανία.

Στην πραγματικότητα, αφότου εφευρέθηκε το ευρώ, ήταν πιο επικερδές να δανείζουν στους ιδιώτες, στις επιχειρήσεις και στις τράπεζες των ελλειμματικών Κρατών Μελών παρά στους γερμανούς ή αυστριακούς πελάτες. Γιατί; Διότι, στην Ελλάδα, στην Ισπανία, στην Νότια Ιταλία, ο ιδιωτικός δανεισμός ήταν εξαιρετικά χαμηλός. Σίγουρα, οι άνθρωποι ήταν σε γενικές γραμμές πιο φτωχοί απ’ ό,τι στη Βόρεια Ευρώπη, κατοικούσαν σε πιο ταπεινές κατοικίες, οδηγούσαν παλιότερα αυτοκίνητα, και ούτω καθεξής, αλλά η κατοικία τους ήταν ιδιοκτησία τους, δεν είχαν το αυτοκίνητό τους επιβαρυμένο με δάνειο και συχνά έτρεφαν έναντι του χρέους την βαθιά απέχθεια που γεννά η ακόμη πρόσφατη ανάμνηση της φτώχειας. Οι τραπεζίτες λατρεύουν τους δανειολήπτες που έχουν λίγα χρέη και μια μικρή εξασφάλιση – ένα αγρόκτημα ή ένα διαμέρισμα στην Νάπολη, την Αθήνα ή την Ανδαλουσία. Αφού διαλύθηκε ο φόβος της υποτίμησης των λιρετών, δραχμών ή πεσετών που είχαν στην τσέπη, αυτοί οι Νότιοι έγιναν οι πελάτες που τραπεζίτες όπως ο Φραντς είχαν εντολή να στοχεύσουν.»

Στο κείμενό του, ο Γιάνης Βαρουφάκης αναφέρεται σε μια συζήτηση που είχε το 2011 με τον Φραντς, έναν αντιπρόσωπο γερμανικής τράπεζας:

«Ο Φραντς δεν εφείσθη κόπων για να με κάνει να αντιληφθώ τον αιφνιδιαστικό χαρακτήρα και την ορμή της επίθεσης της τράπεζάς του στην περιφέρεια της Ευρώπης. Το νέο της επιχειρηματικό πλάνο ήταν ξεκάθαρο: να εξασφαλίσει ένα μεγάλο μερίδιο της αγοράς της ευρωζώνης όπου οι άλλες τράπεζες, ειδικά οι γαλλικές τράπεζες, δάνειζαν κι εκείνες αφειδώς. Πράγμα που δεν μπορούσε παρά να σημαίνει ένα μόνο πράγμα: να δανείζεις σε ελλειμματικές χώρες που παρείχαν στους τραπεζίτες ένα τρίπτυχο πλεονεκτημάτων.

Πρώτον, το χαμηλό ποσοστό ιδιωτικού δανεισμού άφηνε ένα τεράστιο περιθώριο μαζικής αύξησης των δανείων. Όταν έκαναν κατά προσέγγιση υπολογισμούς, έτρεχαν τα σάλια των γάλλων και γερμανών τραπεζιτών με την ιδέα των προοπτικών πίστωσης στη Μεσόγειο, στην Πορτογαλία και στην Ιρλανδία. Σε αντίθεση με τους βρετανούς ή ολλανδούς πελάτες οι οποίοι, χρεωμένοι μέχρι τον λαιμό, δεν μπορούσαν να δανειστούν παρά ελάχιστα ή και καθόλου, οι έλληνες και ισπανοί πελάτες μπορούσαν να τετραπλασιάσουν τα δάνειά τους. Τόσο μικρός ήταν ο αρχικός τους δανεισμός.

Δεύτερον, οι εξαγωγές των πλεονασματικών χωρών προς τις ελλειμματικές χώρες που είχαν προσχωρήσει στο ευρώ ήταν πλέον προστατευμένες από τις υποτιμήσεις των ασθενών νομισμάτων, που δεν υπήρχαν πια. Για τους τραπεζίτες, είχε μπει σε λειτουργία ένας ενάρετος κύκλος: η αύξηση των δανείων τους προς τις ελλειμματικές χώρες επέτρεπε να προβλεφθεί μια επιτάχυνση της εσωτερικής τους ανάπτυξης, πράγμα που δικαιολογούσε συνεπώς τα δάνεια που τους χορηγούσαν.

Τρίτον, οι γερμανοί τραπεζίτες ήταν εκστατικοί μπροστά στην διαφορά ανάμεσα στα επιτόκια που μπορούσαν να τιμολογήσουν στην Γερμανία και εκείνα που ίσχυαν σε χώρες όπως η Ελλάδα. Η μεγάλη διαφορά μεταξύ των δυο ήταν ή άμεση συνέπεια της ανισορροπίας των εμπορικών σχέσεων μεταξύ των χωρών. Ένα σημαντικό εμπορικό πλεόνασμα σημαίνει ότι τα αυτοκίνητα και τα πλυντήρια πηγαίνουν από την πλεονασματική χώρα στην ελλειμματική ενώ το χρήμα διαγράφει την αντίστροφη πορεία.

Η πλεονασματική χώρα πλημμυρίζει με «ρευστό» – χρήματα που συγκεντρώνονται εκεί ανάλογα με τις καθαρές εξαγωγές που ξεχύνει πάνω στον εμπορικό του εταίρο. Αφού υπάρχει όλο και περισσότερο χρήμα στις τράπεζες της πλεονασματικής χώρας – στην Φρανκφούρτη για να είμαστε ακριβείς – γίνεται όλο και πιο διαθέσιμο, δηλαδή, όλο και λιγότερο ακριβό για δανεισμό. Με άλλα λόγια, η τιμή του πέφτει. Και, ποια είναι η τιμή του χρήματος; Το επιτόκιο! Τα επιτόκια στην Γερμανία ήταν λοιπόν πολύ χαμηλότερα απ’ ό,τι στην Ελλάδα, την Ισπανία και τις άλλες παρόμοιες χώρες όπου οι εκροές χρημάτων – αφού οι Έλληνες και οι Ισπανοί αγόραζαν όλο και περισσότερα Volkswagen – διατηρούσαν την τιμή των ευρώ στην Νότια Ευρώπη υψηλότερη απ’ ό,τι στην Γερμανία.»

Η φούσκα του ιδιωτικού δανεισμού δημιουργήθηκε από την συνδυασμένη δράση των ελληνικών και ξένων τραπεζών με την στήριξη των κυβερνήσεων

Οι ελληνικές τράπεζες ώθησαν τους πελάτες τους να καταφύγουν μαζικά στον δανεισμό για να χρηματοδοτήσουν την κατανάλωσή τους.

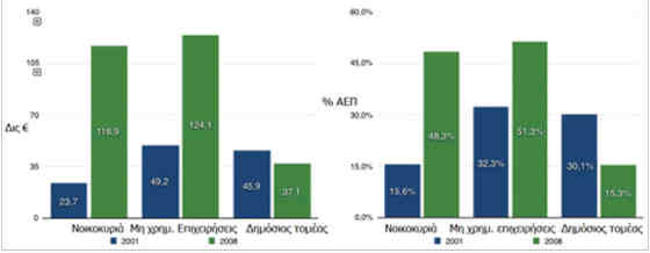

Όπως δείχνει το γράφημα 4, οι πιστώσεις προς τα νοικοκυριά πενταπλασιάστηκαν μεταξύ 2001 και 2008. Όσο για τον δανεισμό των μη χρηματοπιστωτικών επιχειρήσεων, πολλαπλασιάστηκε επί 2,5. Αντίθετα, κατά την ίδια περίοδο, οι ελληνικές τράπεζες μείωσαν τις χορηγήσεις δανείων προς το δημόσιο.

Γράφημα 5 – Πιστώσεις χορηγηθείσες από τις ελληνικές τράπεζες προς τους εθνικούς οικονομικούς παράγοντες (2001-2008)

Πηγή: Τράπεζα της Ελλάδας

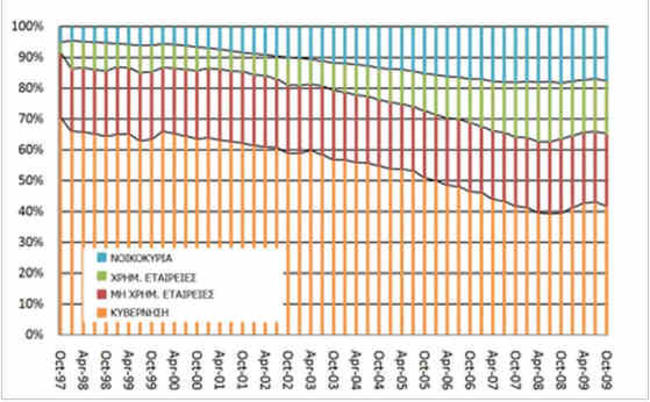

Το γράφημα 6, που αφορά στην εξέλιξη της σύνθεσης του συνολικού ελληνικού χρέους κατά την περίοδο 1997-2009, απεικονίζει την σημαντική αύξηση του χρέους των νοικοκυριών, των χρηματοπιστωτικών εταιρειών (κατά κύριο λόγο, των τραπεζών) και των μη χρηματοπιστωτικών εταιρειών. Αντίθετα, διαπιστώνουμε μια μείωση του μεριδίου που αντιστοιχεί στο δημόσιο χρέος που περνά από το 70% στα 42%, μεταξύ 1997 και 2009.

Γράφημα 6 – Το ελληνικό χρέος ανά τομέα (σε % του συνόλου)

Πηγή: Τράπεζα της Ελλάδας, QEDS, ΔΝΤ (από Κώστα Λαπαβίτσα, … « The eurozone between austerity and default » (Η Ευρωζώνη ανάμεσα σε λιτότητα και χρεοκοπία))

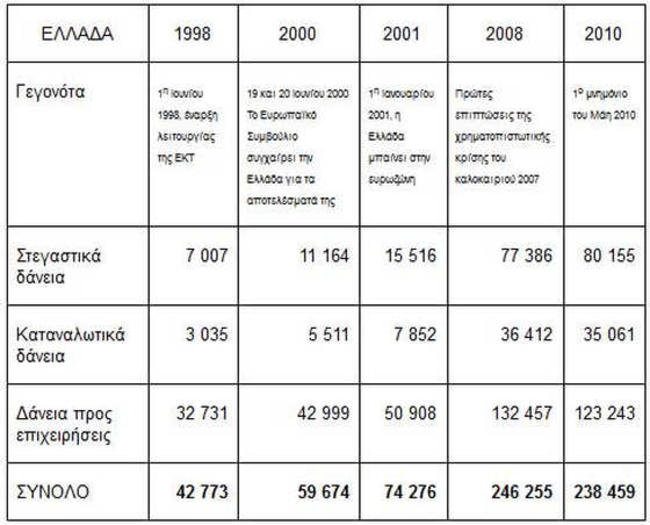

Ο πίνακας 1 δείχνει καθαρά την πολύ σημαντική αύξηση των δανείων των τραπεζών προς τα νοικοκυριά και τις μη χρηματοπιστωτικές επιχειρήσεις.

Πίνακας 1. Εξέλιξη των στοιχείων των υπολοίπων των δανείων των τραπεζών της Ελλάδας προς τα νοικοκυριά και τις επιχειρήσεις από τον Δεκέμβριο του 1998 έως τον Δεκέμβριο του 2010 (σε εκατομμύρια ευρώ).

Πηγή: Τράπεζα της Ελλάδας

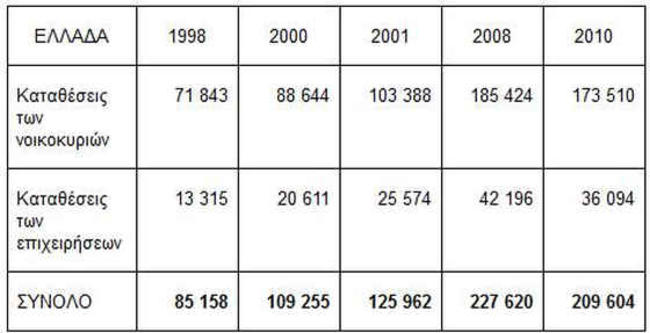

Ο πίνακας 2 δείχνει πως η αύξηση των καταθέσεων είναι σαφώς κατώτερη αυτής των δανείων, όπως μετράται στον πίνακα 1.

Πίνακας 2. Εξέλιξη των στοιχείων των υπολοίπων των καταθέσεων και ρέπος (συμφωνίες πώλησης και επαναγοράς) των νοικοκυριών και των επιχειρήσεων από τον Δεκέμβριο του 1998 έως τον Δεκέμβριο του 2010 (σε εκατομμύρια ευρώ).

Πηγή: Τράπεζα της Ελλάδας

Το 1998, οι καταθέσεις στις τράπεζες αντιπροσώπευαν περισσότερο από το διπλάσιο των χορηγούμενων δανείων προς τον ιδιωτικό τομέα, σημάδι υγιούς κατάστασης. Αντίθετα, διαπιστώνουμε ότι το 2008 η κατάσταση παρουσιάζει αρνητική εξέλιξη: οι καταθέσεις είναι πλέον λιγότερες σε σχέση με τα δάνεια . Οι ελληνικές τράπεζες επωφελήθηκαν της προσφοράς εξωτερικής χρηματοδότησης που προέρχονταν από τις γαλλικές, τις γερμανικές και άλλες τράπεζες.

Τα δάνεια των ελληνικών τραπεζών από τις ξένες τράπεζες πολλαπλασιάστηκαν επί 6,5 μεταξύ 2002 και 2009, περνώντας από τα 12,3 δις € στα 78,6 δις €. Εάν περιλάβουμε στον υπολογισμό άλλες πηγές εξωτερικής ιδιωτικής χρηματοδότησης (επενδυτικά κεφάλαια, ασφαλιστικές εταιρείες, money market funds,…), το εξωτερικό χρέος των ελληνικών τραπεζών πέρασε από τα 19 δις €, τον Ιανουάριο του 2002, στα 112 δις €, στο τέλος του 2009.

Το πρόβλημα όμως δεν σταματά εδώ: οι ελληνικές τράπεζες προχωρούσαν σε βραχυπρόθεσμο δανεισμό στην ξένη διατραπεζική αγορά (επίσης, η πλειοψηφία των τραπεζικών καταθέσεων των Ελλήνων ήταν βραχυπρόθεσμες και, φυσικά, αποτελούσαν και αυτά, όπως είδαμε, πηγή χρηματοδότησης των τραπεζών) ενώ έδιναν μακρο- ή μεσοπρόθεσμα δάνεια στους πελάτες τους, ειδικότερα για επενδύσεις σε ακίνητα ή την αγορά διαρκών καταναλωτικών αγαθών (αυτοκίνητα, οικιακός ηλεκτρικός εξοπλισμός, κλπ.), γεγονός που τις καθιστούσε πολύ ευάλωτες στις εξελίξεις στις χρηματιστικές αγορές και στις αναλήψεις καταθέσεων.

Κι όμως, αυτή η επιδείνωση που υπονόμευε τον ισολογισμό των τραπεζών δεν αντικατοπτρίστηκε διόλου στην εξέλιξη της αποδοτικότητάς τους. Το 2005, σύμφωνα με μελέτη της Κεντρικής τράπεζας της Ελλάδας, τα κέρδη των τραπεζών παρουσίασαν αύξηση 198%. Ταυτόχρονα, οι φόροι που κατέβαλαν εκείνον τον χρόνο μειώθηκαν κατά 18,8 %. ΗΗ ROE των τραπεζών έφτασε το εξωφρενικό ποσοστό των 26% ενώ ο μέσος όρος της ΕΕ ήταν 17,4%.

Αυτός ο αγώνας δρόμου για την βραχυπρόθεσμη αποδοτικότητα οδήγησε τις γαλλικές τράπεζες να αποφασίσουν να προχωρήσουν στην αγορά ελληνικών τραπεζών για να διευκολύνουν και να ενισχύσουν τις επενδύσεις τους σε αυτό που θεωρούσαν ως ένα νέο Ελντοράντο[19]. Τον Μάρτιο του 2004, η Société Générale αγοράζει την πλειοψηφία του κεφαλαίου της Γενικής Τράπεζας της Ελλάδας (50,01 %) που μετονομάζεται σε Geniki Bank. Τον Αύγουστο του 2006, είναι η σειρά της Crédit Agricole S.A. να προχωρήσει σε δημόσια προσφορά εξαγοράς της Εμπορικής Τράπεζας ΑΕ.

Σε ανακοίνωση της εποχής εκείνης, ο Georges Pauget, Γενικός Διευθυντής της Crédit Agricole S.A. αιτιολογούσε την επιλογή αυτή λέγοντας: « … η εξαγορά αυτή … μας δίνει πρόσβαση σε μιαν αναπτυσσόμενη αγορά σε μια περιοχή που γνωρίζει ταχεία επέκταση. » Ο René Carron, Πρόεδρος της Crédit Agricole S.A., δήλωσε: «Είμαι ιδιαίτερα ευτυχής για την επιτυχία της προσφοράς που αφορά στην Εμπορική και θα ήθελα να εκφράσω την ευγνωμοσύνη μου προς την ελληνική κυβέρνηση και τους άλλους μετόχους για την εμπιστοσύνη που μας έδειξαν φέρνοντας τις μετοχές τους στην προσφορά. Η συναλλαγή αυτή αποτελεί μείζον στάδια στην διεθνή στρατηγική μας και θα συμβάλλει στο στόχο μας για αύξηση του καθαρού τραπεζικού μας προϊόντος επί μη γαλλικών συναλλαγών.»

Πρέπει να σημειώσουμε ότι η ανακοίνωση, από την κυβέρνηση, στις αρχές 2005, ότι τα εργοτάξια κατασκευών των οποίων η άδεια θα εκδίδονταν μετά την 1η Οκτωβρίου 2006 δεν θα έχαιραν πλέον απαλλαγής από τον ΦΠΑ, προκάλεσε έκρηξη στον κατασκευαστικό τομέα σε όλη την χώρα, που συνοδεύτηκε από μιαν έκρηξη των στεγαστικών δανείων, ενώ η ζήτηση κατοικίας ήταν κατά πολύ πλήρης στην Ελλάδα διότι, το 2001, για πληθυσμό 11 εκατομμυρίων κατοίκων, ήδη καταγράφονταν 5,4 εκατομμύρια ιδιωτικές κατοικίες εκ των οποίων 1,4 εκατομμύρια κενών κατοικιών, σύμφωνα με τα στοιχεία της ΕΛΣΤΑΤ. Αυτό τροφοδότησε την κερδοσκοπική φούσκα του ιδιωτικού δανεισμού. Κατά την απογραφή του 2011, καταγράφτηκαν 6,4 εκατομμύρια ιδιωτικών κατοικιών, εκ των οποίων 2,5 εκατομμύρια ήταν κενές .

Βίαιη αρνητική μεταβολή της κατάστασης των τραπεζών το 2008-2009 ως συνέπεια των υπερβολικών ρίσκων που ανέλαβαν και της έκρηξης της φούσκας του δανεισμού που είχαν δημιουργήσει.

Τον Σεπτέμβριο-Οκτώβριο του 2008, σε συνέχεια της πτώχευσης της Lehman Brothers στις ΗΠΑ και των άμεσων αποτελεσμάτων της στις τράπεζες της Δυτικής Ευρώπης (πτωχεύσεις τραπεζών σε Ιρλανδία, Ηνωμένο Βασίλειο, Ισλανδία, Βέλγιο, Γερμανία), οι τράπεζες δεν έχουν πια εμπιστοσύνη η μια στην άλλη και τα διατραπεζικά δάνεια στερεύουν πλήρως, φαινόμενο που αποκαλείται «credit crunch». Οι ελληνικές τράπεζες που εξαρτώνται σε σημαντικό βαθμό από αυτό το είδος χρηματοδότησης βρίσκονται σε κρίσιμη κατάσταση. Η τιμή των μετοχών τους καταρρέει στο δεύτερο μισό του 2008 για να σταθεροποιηθεί στο 20% του επιπέδου που είχε φθάσει στις αρχές 2007. Ταυτόχρονα, τα επιτόκια που πρέπει να καταβάλλουν για να χρηματοδοτηθούν αυξάνουν κατά 500 μονάδες βάσης, δηλαδή, κατά 5%.

Οι ελληνικές τράπεζες δεν τα καταφέρνουν παρά μόνο χάρη στο ρευστό που τίθεται στη διάθεσή τους από την Κεντρική Τράπεζα της Ελλάδας, στα πλαίσια της πολιτικής της ΕΚΤ η οποία χορηγούσε μαζικά ρευστότητα στις τράπεζες όλης της ευρωζώνης (πολιτική που ακολούθησε επίσης η Federal Reserve στις ΗΠΑ, η Τράπεζα της Αγγλίας καθώς και η Κεντρική Τράπεζα της Ελβετίας).

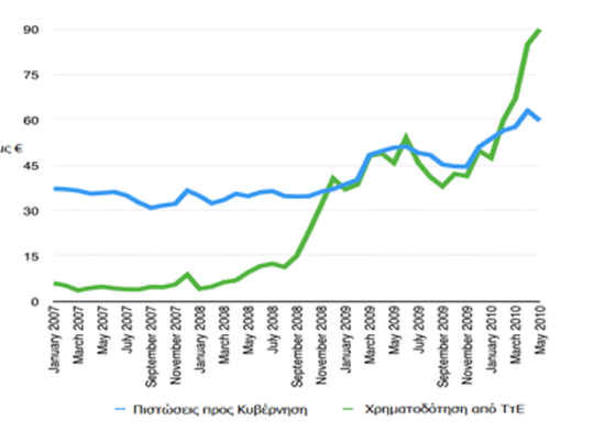

Στο παρακάτω γράφημα, μπορούμε να διαπιστώσουμε με σαφήνεια, ακολουθώντας την εξέλιξη της πράσινης γραμμής, ότι από τον Σεπτέμβριο του 2008, οι ελληνικές τράπεζες καταφεύγουν σε σημαντικά αυξημένο βαθμό στην χρηματοδότηση που τους παρέχει η Κεντρική Τράπεζα της Ελλάδας, στα πλαίσια του ευρωσυστήματος, με την σύμφωνη γνώμη της ΕΚΤ.

Γράφημα 7 – Εξέλιξη της χρηματοδότησης των ελληνικών τραπεζών από την Κεντρική Τράπεζα της Ελλάδας (Πράσινη γραμμή) και της κατοχής τίτλων του ελληνικού δημοσίου από τις ελληνικές τράπεζες (2007-2010) σε δις € (μπλε γραμμή)

Υπόμνημα: Μπλε γραμμή: Πιστώσεις των ελληνικών τραπεζών προς την κυβέρνηση.

Πράσινη γραμμή: Πιστώσεις της Κεντρικής Τράπεζας προς τις ελληνικές τράπεζες

Πηγή: Τράπεζα της Ελλάδας

Πρέπει να σημειώσουμε ότι αυτή η αλλαγή κύριων πηγών χρηματοδότησης δεν αποτελεί ελληνική εξαίρεση: αντίστοιχο φαινόμενο παρατηρήθηκε στην περισσότερες από τις χώρες της ευρωζώνης αλλά και εκτός αυτής. Οι κεντρικές τράπεζες έγιναν οι κύριες πηγές χρηματοδότησης των ιδιωτικών τραπεζών κατά τα έτη 2008 και 2009.

Τον Οκτώβρη του 2008, δεδομένης της κρίσης των ελληνικών τραπεζών, η ελληνική κυβέρνηση του Κώστα Καραμανλή πρέπει να ανακοινώσει ένα σχέδιο διάσωσής τους ύψους 28 δις €, εκ των οποίων 3,5 δις για μια πρώτη ανακεφαλαιοποίηση των τραπεζών, το δε υπόλοιπο συνίστατο σε εγγυήσεις που θα τους επέτρεπαν να συνεχίζουν να χρηματοδοτούνται από την Κεντρική τράπεζα. Στόχος ήταν επίσης να καθησυχαστούν οι καταθέτες για να αποφευχθεί ένα «bank run» (μαζικές αναλήψεις που οδηγούν στην τραπεζική πτώχευση).

Η πολιτική που εφάρμοσε ο Κώστας Καραμανλής δεν αποτελεί εξαίρεση. Τόσο στις ΗΠΑ όσο και στην Ευρώπη (είτε στην Ευρωπαϊκή Ένωση είτε στην Ελβετία), οι κυβερνήσεις προχώρησαν σε προγράμματα μαζικών ενέσεων κεφαλαίων και χορήγησης εγγυήσεων που οδήγησαν παντού σε πολύ σημαντική αύξηση του δημοσίου χρέους χωρίς όμως να εξυγιανθεί ο τραπεζικός τομέας σε βάθος χρόνου.

Οι γαλλικές, γερμανικές, βρετανικές, βελγικέ